Seguros, el nuevo negocio de las cadenas Jumbo y MetroCencosud Colombia ha logrado consolidar la operación de sus tiendas en torno a sus principios y ve ‘buenos vientos’ para crecer en el mercado, dice su CEO, Eric Basset.

Archivo Portafolio

ARCHIVO PORTAFOLIO

POR:

PORTAFOLIO

ABRIL 15 DE 2018 - 08:44 P.M.

Eric Basset, CEO de Cencosud Colombia dice que en los últimos años las cadenas Metro y Jumbo han hecho un trabajo interno que les ha permitido alinearse a los principios de alta calidad, variedad y buenos precios de la compañía. Hecha esa consolidación, lo que viene es su crecimiento y expansión.

De esta manera el alto directivo planteó a Portafolio las perspectivas de la compañía chilena y anunció que su ‘retail’ financiero incursiona en el negocio de los seguros.

En la oferta de seguros, ¿cuál es la diferencia frente a lo que hay?

La ventaja de nuestro programa de seguros es que va a ser un acompañamiento del cliente. En la relación que tiene con las compañías de seguros, el asegurado siente que está desamparado porque no tiene un asesor desde que le ocurre el siniestro hasta el final, que puede ser el cobro del seguro. Nosotros lo que ofrecemos es el acompañamiento en ese proceso y ese es nuestro valor agregado.

¿Cómo están los negocios?

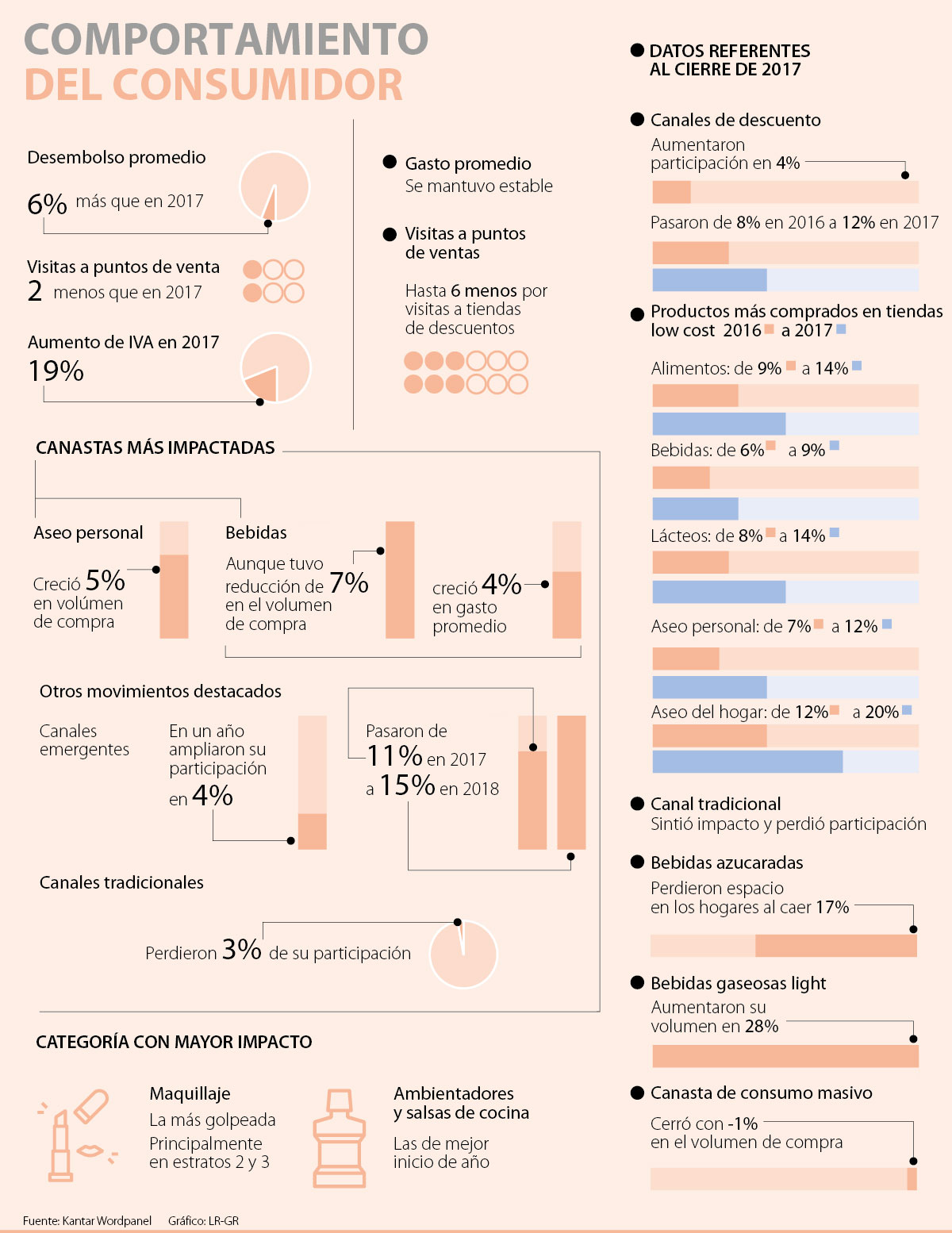

Los últimos años no han sido los mejores pero somos optimistas. Lo primero ha sido el entorno macroeconómico y lo otro es que hay un contexto exclusivo del mercado con formatos como el de la cercanía y el de los mayoristas o cash & carry, que van tomando participación, y como es natural, toman el mercado existente y eso tiene sus consecuencias.

Aunque esos dos ámbitos no fueron tan cómodos, han sido muy buenos para el futuro porque hicimos el trabajo de acomodamiento interno, de impulsar los canales que están creciendo bien. Fuimos más eficientes como empresa y nuestros gastos crecieron mucho menos que lo que creció la inflación. Entonces creo que la coyuntura económica va a ser mejor, estamos mucho mejor preparados para lo que viene.

¿Arreglaron la casa?

Sí. La verdad es que nuestro negocio consiste en adaptarse a lo que quiere el cliente o en darle más de lo que está esperando, y en diferentes periodos pide cosas distintas. Ahora hay que ver cómo vamos equilibrando la balanza para tener precios más competitivos y más bajos todos los días y no solo en los periodos promocionales. Tenemos un modelo de gestión que nos hace difícil eso porque tenemos bajos precios el fin de semana y precios regulares entre semana. Creo que hemos trabajado bien. Por eso el 80% de nuestro cliente es fidelizado. Ese es un poder enorme porque cuando tenemos el viento en contra no perdemos tanto.

Eric Basset, CEO de Cencosud Colombia, destaca las estrategias para alcanzar mayor eficiencia.

ARCHIVO PARTICULAR

¿Qué otras estrategias han adoptado?

Aprovechamos para hacer las transformaciones que nos demanda el mercado para desarrollar los formatos, fortalecer nuestros principios, y para entrar a la omnicanalidad y en el comercio electrónico, donde hemos crecido enormemente.

¿Qué es el descuento escalado que ofrecen?

Es un esquema de compra. Si una persona se lleva un producto obtiene el premio regular, pero si lleva dos tiene un descuento adicional. El que compra más volumen, paga menos por unidad. Lo tenemos desarrollado en lácteos y lo estamos tratando de fijar en otros productos que la gente lleve en mayor cantidad. Esa es una posibilidad que encontramos para bajar los precios más todavía.

¿Con formatos como D1 los hipermercados se resignan a perder tajada?

Mi principal foco es ver cómo darle más a nuestro cliente para bajarle los precios. El otro fenómeno, que crezca una cadena o no, lo que hace es ponerme alerta para ver que están haciendo bien para tratar de mejorarlo. Nosotros tenemos una ecuación de valor: estándares altos de calidad y una oferta de precio excelente. Tenemos una cantidad de locales que están creciendo respecto del año pasado en un mercado que decrece. Entonces estamos bien.

¿Metro no es una oportunidad para ponerse a la par con esos modelos?

Estamos a la par en precios. Lo que pasa es que cuando uno tiene 50.000 artículos, los 300 o 400 que están más baratos como en otras cadenas no son los que se destacan, pero si el cliente los busca ahí están.

¿No quisieran tener más penetración en barrios?

Siempre buscamos acercar más al cliente con una propuesta de valor que coincida con nuestros principios. Si hay que bajar la calidad para estar cerca de la casa del cliente con un precio más bajo, no lo hacemos nosotros. Eso ya lo hacen otras cadenas. El principal objetivo es ver que el cliente esté contento, no ir a ver cómo gano un ‘pesito’ más.

¿Las cifras de Cencosud en Colombia van bien?

Estamos contentos. Varias cosas influyen en las cifras pero mientras podamos mantener nuestros valores y nuestros clientes fidelizados sigan creciendo, tenemos un futuro brillante. Y tenemos el apoyo de la compañía para seguir teniendo una propuesta de calidad, variedad y servicio, aun en momentos difíciles.

¿Cree que se han quedado quietos en expansión?

En expansión, tal vez no crecimos en los últimos años pero mejoramos la propuesta de valor en los locales existentes. Al revés no puede funcionar.

¿Entonces llegó la hora de crecer en locales?

Yo creo que sí. No puedo comprometer inversiones antes de que estén aprobadas por el directorio.

LA OFERTA DE PÓLIZAS

Manuel Hernández, director del retail financiero de Cencosud, explica que la atención es el eje de negocios de seguros que activa Cencosud. Para eso, un call center, la página web y las tiendas estarán prestas para cubrir las expectativas de los clientes. En esto, como dice Eric Basset, la idea es el acompañamiento de Cencosud al asegurado en caso de un siniestro. En el caso de automóviles sus aliados son Allianz, Seguros Mundial, Aseguradora Solidaria, Seguros del Estado y Axa Colpatria. Por su parte, Chubb Seguros estará para los seguros de vida y accidentes personales. Con Axa Colpatria lanzará el Soat Digital, que se podrá adquirir en las cajas de las tiendas.

congom@portafolio.co