Sus ventas a Horeca crecen el 15% al tiempo que incrementa su facturación en sus tres canales de venta: los centros cash&carry, el servicio de distribución y venta online a Hostelería y el marketplace. La MDD Makro crece seis puntos hasta el 36% impulsada por la coyuntura inflacionaria y la apuesta de la enseña por la innovación.

David Martínez Fontano, CEO de Makro España.

VÍCTOR OLCINA PITA 22/04/2024 - 11:54h

SABER MÁS

Makro presenta en HIP su nueva solución digital Dish POS para hosteleríaMakro lanza 424 nuevas referencias de marca propiaMakro ha registrado unas ventas de 1.642 millones de euros en el ejercicio fiscal 2022/2023,

el 12% más respecto a los 1.461 millones de euros que facturó el año anterior, al tiempo que sus márgenes netos han experimentado una considerable mejoría hasta los 14,6 millones de euros, lo que representa un crecimiento del 58,7% respecto a los 9,2 millones de euros del año anterior.

La filial del grupo alemán Metro reconstruye así sus márgenes de beneficio, muy afectados durante la pasada coyuntura inflacionaria, y apuntala sus objetivos de crecimiento, en buena medida auspiciado por el incremento de las ventas a clientes de Horeca, que han subido el 15% respecto a 2022. Los hosteleros ya representan más del 80% de la facturación de Makro, al tiempo que las ventas a pequeñas tiendas de barrio se han contraído hasta representar menos del 8%.

Cuestionado acerca de esta circunstancia, David Navarro Fontano, director general de Makro, ha puntualizado que "no es un sector prioritario para la compañía".

El 12% restante de la facturación procede de la masa de autónomos que compra en sus establecimientos (taxistas, arquitectos, abogados, etc.), un sector que, como en el caso de los pequeños comercios de barrio, tenderá a disminuir su peso respecto a la facturación global a medida que crezca el peso de la hostelería. “Por estrategia, Makro ha decidido enfocarse en hostelería”, ha subrayado Martínez.

"El comportamiento de las ventas en todos nuestros canales continúa su línea ascendente y refleja el acierto de nuestro plan estratégico de crecimiento y transformación y de las inversiones Ilevadas a cabo en el anterior ejercicio fiscal”, ha explicado el gerente de la compañía.

"En lo que respecta a nuestros canales de venta, en el último año fiscal destaca el buen comportamiento del cash&carry, además del crecimiento constante que seguimos manteniendo en el canal de Distribución y Venta Online a Hosteleria”.

Las ventas en volumen también han crecido, si bien la compañía no ha adelantado porcentajes debido a la disparidad de formatos de producto (en kilos, litros o unidades) respecto al ejercicio anterior.

CRECIMIENTO EN TODOS LOS CANALES

El modelo de negocio multicanal de Makro está formado por 37 centros cash&carry y el Servicio de Distribución y Venta Online a Hostelería. Además, en el canal digital Makro cuenta con un marketplace con más de 100.000 productos de no alimentación, equipamiento y menaje para hostelería y las soluciones digitales para hostelería Dish.

Por canales, el cash&carry ha registrado un crecimiento del 9% con respecto al ejercicio anterior, representando el 74% de la facturación total. Estos datos, según ha explicado David Martínez, representan un “cambio de tendencia respecto a años anteriores” y son fruto del "buen resultado de las nuevas políticas comerciales”.

Una de estas políticas es la revisión de surtido en todos los centros, si bien Martínez advierte que “la transformación no está finalizada del todo; sólo hemos concluido una primera fase, aún no hemos definido cuántas referencias caben en cada centro”.

Otra de estas políticas es el 'Compra Más, Paga Menos', que busca ofrecer al cliente hostelero mejores condiciones de compra y estabilidad en surtido y precios.

Por su parte, las ventas a través del Servicio de Distribución y Venta Online a Hostelería han crecido el 20% con respecto al año anterior y ya representan el 26% de la facturación total.

LA MARCA PROPIA CRECE SEIS PUNTOS

La filial española de Metro no ha sido ajena al incremento de la marca propia en la distribución de nuestro país. Su MDD ha crecido el 24% en términos de valor hasta alcanzar los 594 millones de euros y ya constituye más del 36% de su facturación global, cerca de seis puntos más que en 2022 (cuando representaba el 30%).

¿Seguirá creciendo al mismo ritmo en 2024? David Martínez considera que no. “Creemos que la marca propia va a ralentizar su crecimiento; es decir, seguirá creciendo, pero no a este ritmo. Lo que ha pasado en los últimos años responde a una coyuntura económica que damos por concluida. Tenemos objetivos internos de crecimiento, pero no a este ritmo”, ha explicado.

“En ningún escenario contemplamos que las marcas propias pesen más en nuestro surtido que las marcas de fabricante, que siguen representando el 64%. No obstante, sí seguiremos lanzando nuevas referencias e innovaciones de MDD”, ha insistido.

En este último aspecto, si director general señala que Makro continúa apostando por el desarrollo de un surtido enfocado a dar “solución a las necesidades de la hostelería” bajo sus marcas Makro Chef/Metro Chef, Makro Professional/Metro Professional, Makro Premium/Metro Premium, Rioba y Aro. Solo en el pasado ejercicio fiscal, la compañía lanzó al mercado 424 nuevas referencias.

UN SURTIDO MAYORITARIAMENTE DE FABRICANTES

A pesar del crecimiento de la MDD, desde Makro han querido asegurar que las marcas de fabricante “continúan capitalizando la mayor parte de la oferta”.

Los proveedores, han subrayado, cuentan con el apoyo de la compañía a través de diferentes iniciativas. Entre ellas, la posibilidad de centralizar sus compras a través de la plataforma regional de El Prat de Llobregat o la opción de ofrecer sus productos de no alimentación, equipamiento y menaje para hostelería en el marketplace de Makro.

En la categoría de productos frescos (frutas, verduras, pescados, carnes, charcutería y delicatessen) el 95% del surtido procede de proveedores nacionales. Esta categoría, la más relevante para el hostelero, ha registrado un crecimiento del 11% y supone más del 40% de las ventas de Makro.

El apoyo de Makro a los proveedores españoles se extiende a todo Metro, que cuenta con una sociedad en Valencia, Valencia Trading Office, desde la que adquiere productos hortofrutícolas para todo el mercado europeo a proveedores españoles mayoritariamente.

INVERSIONES

En el marco de su plan estratégico de crecimiento y transformación, la compañía continúa desarrollando una estrategia intensiva en inversiones. En ejercicio fiscal 22/23, Makro invirtió más de 12 millones de euros en diversos proyectos destinados a la mejora de la infraestructura de los centros y de la eficiencia en el canal delivery de sus cash&carry de El Puerto de Santa María (Cádiz), Telde (Las Palmas), Elche (Alicante) o Alcalá de Henares (Madrid) y en iniciativas para incrementar la eficiencia energética de sus instalaciones, entre otras.

En el segundo año de implementación de su plan estratégico de crecimiento y transformación, la compañía ha seguido reforzando su equipo comercial con el aumento de más del 17% de contrataciones, superando los 500 gestores comerciales. Makro continúa así su apuesta por contar con la fuerza de ventas más amplia del sector como una de las claves para alcanzar sus objetivos de crecimiento.

EXPECTATIVAS “MUY BUENAS” PARA 2024

El ejercicio 2023 ha superado las expectativas de Makro, que espera seguir creciendo en 2024 gracias a la coyuntura favorable que propician el incremento de la población y los índices récord de turistas.

“Las expectativas son muy buenas porque el mercado se está comportando mejor de lo esperado”, ha señalado Martínez. “Hay razones para el optimismo”.

El director general de la enseña ha asegurado que “ya hay deflación en algunas categorías”. “Frutas y verduras, algunos lácteos y algunos aceites ya tienen precios inferiores al año pasado. Gracias a esto, esperamos crecer más en volumen que el año pasado, pero menos en valor”, ha indicado.

En cuanto a la inauguración de nuevos establecimientos, Martínez ha asegurado que “en breve se confirmará una nueva apertura”. Este año, la enseña abrirá cinco tiendas en España, ubicadas en Andalucía, Cataluña, Levante, País Vasco y Canarias. “La tienda de Canarias ya está en marcha, la de Cataluña es una realidad y los establecimientos de Andalucía, País Vasco y Levante están pendientes de licencia de obra”, ha puntualizado.

DIGITALIZACIÓN DE LA HOSTELERÍA

La compañía lleva años trabajando en la digitalización del sector a través de herramientas propias que buscan ayudar a sus clientes en el día a día. Prueba de ello es que más de 40.000 hosteleros utilizan ya herramientas digitales propias de Metro para la gestión de su negocio.

Por otra parte, en 2023, Makro estableció una Comisión de ESG, formada por nueve miembros permanentes de la organización, con el objetivo de guiar su estrategia global de sostenibilidad a 2024.

Las acciones en materia de sostenibilidad de Makro tienen como principales objetivos contribuir a la sostenibilidad económica del hostelero y reducir la huella de carbono a través de dos iniciativas principales: la instalación de placas fotovoltaicas en sus centros, iniciando así la transición hacia energías limpias y renovables y la apuesta por una flota eléctrica e híbrida. En este sentido, la compañía ya ha comenzado el reparto de última milla con camiones eléctricos y desde hace dos años toda la flota comercial de su Fuerza de Ventas es híbrida.

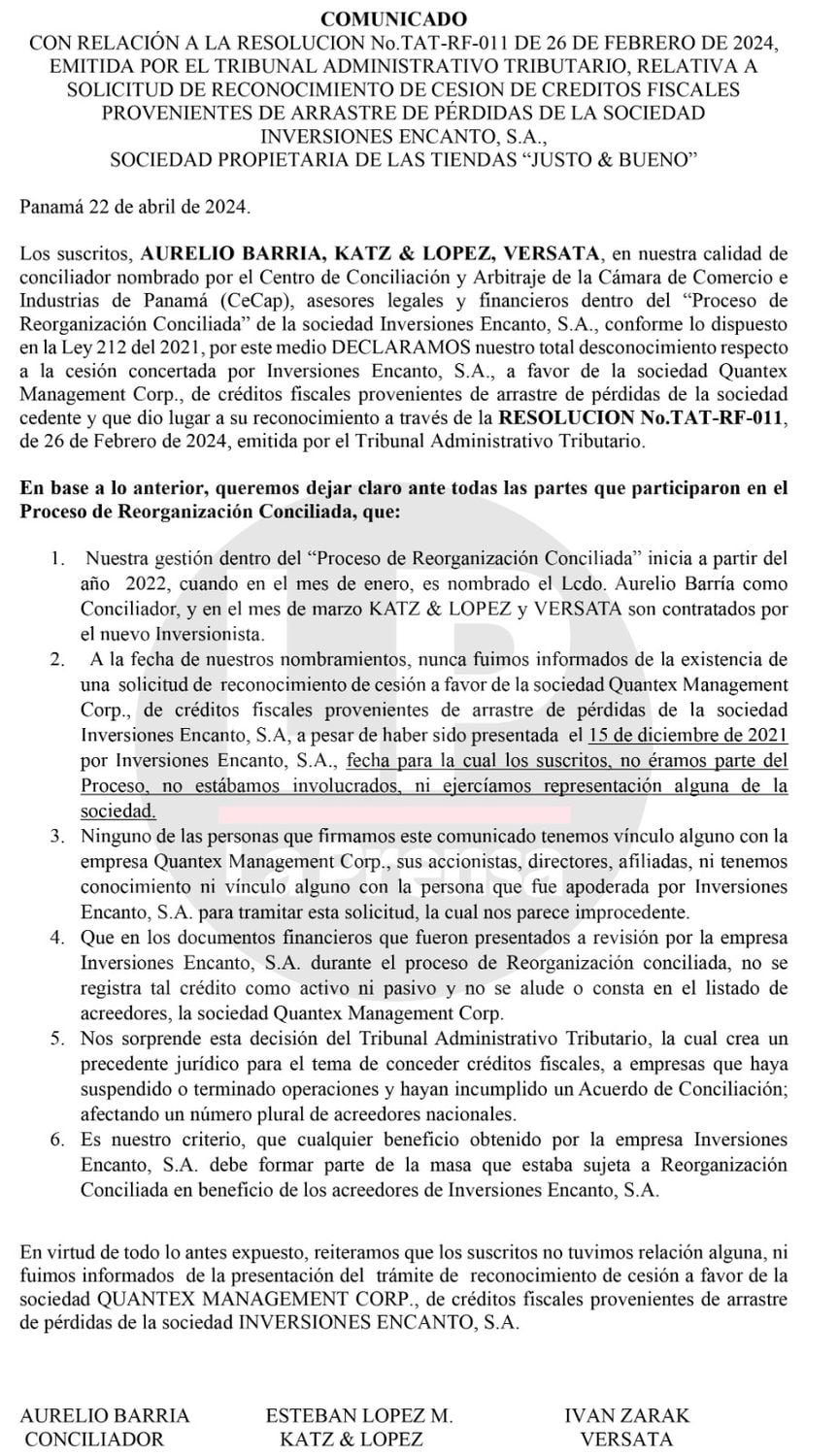

Vista de un local de la cadena Justo y Bueno.

Vista de un local de la cadena Justo y Bueno. Los magistrados Rafael Brown, María Elena Moreno y Anel Miranda, del Tribunal Administrativo Tributario (TAT). Tomado de www.tat.gob.pa

Los magistrados Rafael Brown, María Elena Moreno y Anel Miranda, del Tribunal Administrativo Tributario (TAT). Tomado de www.tat.gob.pa Publio de Gracia, director general de Ingresos

Publio de Gracia, director general de Ingresos De Izq. a Der.: los magistrados María Elena Moreno De Puy, Rafael Brown y Anel Miranda Batista. Tomado de @INFOTAT2

De Izq. a Der.: los magistrados María Elena Moreno De Puy, Rafael Brown y Anel Miranda Batista. Tomado de @INFOTAT2 Comunicado de Aurelio Barría, Esteban López e Iván Zarak, sobre el proceso de reorganización conciliada de Justo y Bueno y la decisión del TAT.

Comunicado de Aurelio Barría, Esteban López e Iván Zarak, sobre el proceso de reorganización conciliada de Justo y Bueno y la decisión del TAT.